|

会社勤めしている人が年末に受け取る、源泉徴収票の見方について説明します。

■源泉徴収票とは

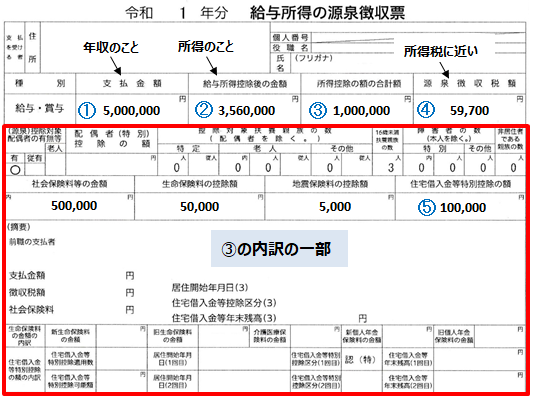

源泉徴収票とは、下記票にある「源泉徴収税額」を決めるに至る根拠を示した票のことです。

源泉徴収税とは所得税とほぼ等しいですが、違いは、所得税は一年の源泉徴収税を見込みで毎月の給料から差し引いて支払う税に対して、

源泉徴収税は最終的に国に支払う所得に対する税金となります。年末調整という形で源泉徴収額と所得税の差額が返還、足りない場合は徴収されます(12月の給料明細に反映)。

■源泉徴収票の算出方法

① 支払金額

税金や保険料を差し引かれる前の給料の総額で、いわゆる年収のことです。会社から支給される交通費は支払金額に含まれません。

② 給与所得控除後の金額

給与所得控除とは、サラリーマンにとっての必要経費※の①支払金額からの控除のことで、控除結果を「給与所得控除後の金額」といいます。

これを一般的に給与所得または所得などといいます。なお手取りの額とは違います。手取りはこの源泉徴収票からは解りません。

※ 例えば、自営業の方は税金を払う際に売上の全額に税金がかかるのではなく、売上から人件費などの必要経費を差し引いた額に税金がかかりますが、

サラリーマンにとっての必要経費とは、考え方としてはスーツ代や筆記用具などが当たります。ただ、それを細かく計算して申請するのではなく、①支払金額に応じて以下の式に従って決定します。

給与所得控除後の金額 = ① - 以下表の給与所得控除額

<令和2年時>

| ①支払金額 | 給与所得控除 |

| 162.5万円以下 | 55万円 |

| 162.5万円~180万円 | ① x 40%-10万円 |

| 180万円~360万円 | ① x 30% + 8万円 |

| 360万円~660万円 | ① x 20% + 44万円 |

| 660万円~850万円 | ① x 10% + 110万円 |

| 850万以上 | 195万円 |

③ 所得控除の額の合計額

給与所得から更に社会保険料や生命保険料などこれも所得として考えなくて良いよという特別な出費を差し引きます。それを所得控除と言います。

実際に戻ってくる金額ではありませんのでお間違いないよう。

所得控除の額の内訳は上記票の赤枠で囲った箇所になります。ただし赤枠内に記載してある数値を全て合計しても③の値にはならず、一部を示したものになります。

所得税を少なくするためには、いかにこの控除を多くするかにかかっており、きちんと確定申告しないと損します。

②から③を引いた額が最終的な課税対象の所得となるので、課税所得(または課税給与所得)と言います。

課税所得 = ②給与所得控除後の金額 - ③所得控除

④ 源泉徴収税額

源泉徴収税額は以下式で求まります。計算結果は毎月及びボーナス時の給料明細に書いてある所得税額の合計と一致する筈です(12月の調整分も込み)。

源泉徴収税額 = (課税所得 x 所得税率 - 控除額 - ⑤住宅借入金等特別控除) x 1.021

所得税率と控除額は以下となります。また、最後に1.021を掛けているのは復興特別所得税で、東日本大震災以降より導入された税です。

| 課税所得 | 所得税率 | 控除額 |

| 195.5万円以下 | 5% | 0円 |

| 195.5万円以上330万円以下 | 10% | 97,500円 |

| 330万円以上695万円以下 | 20% | 427,500円 |

| 695万円以上900万円以下 | 23% | 636,000円 |

| 900万円以上1800万円以下 | 33% | 1,536,000円 |

| 1800万円以上 | 40% | 2,796,000円 |

■還付金の概算

上記③の所得控除には生命保険料や医療費控除などが含まれますが、控除の額に応じてどれくらい還付されるのか、概算で計算する方法を説明します。

概算方法は、控除の額に対して上記で求めた自分の所得税率を掛けると良いです。例えば自分の所得税率が20%として、生命保険料を5万円分控除した場合、

5万円の20%で1万円戻ってくることになります。

|

|